油轮市场:2019年及以后

到2018年末,油轮市场泡沫一直持续到11月下旬,每天的船舶租赁都朝着这个方向发展,虽然尚未达到2014 - 2015年以来的最低水平,当时油价处于自由落体状态,库存增加。一些权威人士表示,我们正在看到一个“迷你2014”,其中降低的油价正在诱使另一个库存建设,这将推动油轮产能利用率,并且每日运费流入更高。石油市场已经改变了四年;石油输出国组织+此次寻求撤回生产(正如其在2018年12月初公布的削减预期所见),受到美国页岩油产量和美国石油出口新皱纹的抵消。现在的一个重大问题 - 即将在未来几个月内发挥作用 - 是最近的上涨,一般是2018年的大肆宣传,是季节性的(冬季寒冷通常会推动需求),还是长期周期的向上推力。

随着2018年即将结束,与上半年的亏损收益相比,盈利能力已恢复到各种规模的船舶。从阿拉伯海湾到远东的领头羊VLCC的租金接近每天70,000美元。经纪公司CR韦伯在11月底的每周报告中,以97.5的世界规模将航程挂在日本,回到日本68,132美元,新加坡的航程稍微减少。对于苏伊士型油轮,从西非到北欧港口的起重量超过35,000美元/天(并且进入美国海湾的价值超过40,000美元/天)。装载俄罗斯石油,黑海和波罗的海的油轮获得了丰厚的收益(12月初每天大约55,000美元用于装载黑海的Suezmaxes,以及波罗的海的Aframaxes装载量)。

Teekay Tankers研究主管Christian Waldegrave先生是最大的原油运输船主之一,他在11月底的在线市场报告中热情洋溢地说,“油罐车市场几周之间有什么不同。”他解释了市场动态如下:“报废非常高,并有抵消交货;今年前10个月,船队增长率不到1%。“

克拉克森等人的统计数据证实了这一点。 2015年至2016年的强劲市场导致额外订购,2015年有近3900万载重吨(mdwt)原油载运油轮萎缩。在2016年和2017年,占废船的净船队增加了20万载重吨,即6%年份。 2018年,预计船队增长将达到4百万载重吨,或略高于1%,船舶废弃物的吞吐量为1700万载重吨,是过去十年中年均值的两倍多。相比之下,这些年来世界石油产量(需求的代表)增长率略高于1%。

分析师还注意到原油行业的船舶订单(2018年底为59万载重吨)与现有船队规模(2018年底为380万载重吨)的比例,或约为15.5%。这是一个值得尊敬的百分比,特别是当您将其与2008年底的订单(120 mdwt)比现有车队(260 mdwt)的46%进行比较时。

来自Teekay的Waldegrave先生在石油输出国组织12月初宣布减产前发布了他的报告。第三季度和去年十一月的招聘人员从欧佩克产量增加约100万桶/日,俄罗斯产量增加40万桶/天 - 分析师称这对中型油轮非常有利。

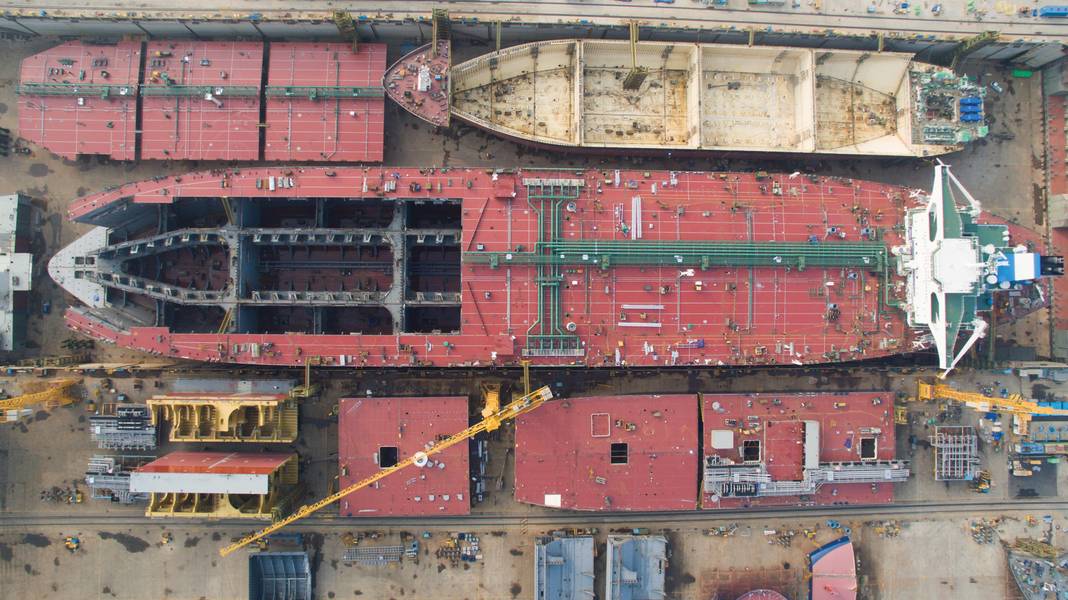

Pyxis MR油轮。图片来源:Pyxis Tankers

Pyxis MR油轮。图片来源:Pyxis Tankers

对于成品油贸易中规模较小的“MR”油轮(通常为50,000载重吨),大西洋盆地的一揽子“三角测量”航线可能在12月初获得了约26,000美元/天,大约是一个月前的三倍,由CR Weber计算。摩根士丹利的股票分析师Fotis Giannakoulis暗示该行业持续走强,在12月中旬的一份报告中告诉客户,“尽管石油输出国组织削减和经济放缓带来不利影响,IMO 2020可能进一步推动未来两年清洁油轮需求多年来,吸收了超过10%的船队。“除了航运业适应低硫规则的更多馏分油(以船用燃料形式)向国际化发展的前景之外,老式的供需也推动了这一领域的崛起。与Giannakoulis先生一致注意到:“......最小的油轮产量增长(同比增长1.7%)和低订单量(约占全球船队的8%)。”

然而,油轮市场对驱动石油市场的更广泛的潮流作出反应。 12月油价疲软部分反映了经济放缓的紧张情绪(同样的力量将股市推向“熊市”领域)。油价再次下跌,但与2014年相比,对经济放缓的担忧,而不是开放的龙头,是导致2018年价格下跌的原因,随着圣诞节临近,布伦特原油合约从10月初的每桶86美元下跌至每桶51美元左右。美国模拟物West Texas Intermediate从75美元跌至每桶43美元以下。

展望未来,航运市场的复杂性一直困扰着预计超过几个月的预测者。经济趋势线周围的需求变化包括许多通配符。欧佩克+关于Teekay Tankers提到的出口的行动以及正在进行的“贸易战”的影响就是例子。但是,由于区域产品市场的差异导致价格差异导致“套利”驱动的运动,货物可能无处可能突然爆发:见证MR产品油轮每日补贴的巨大飙升。与其他工业市场不同,该等式的供应方可以在简单的交付和清除之外进行弯曲。

另一个困扰预测者的陷阱是慢速蒸汽(节省燃料的措施),这有效地降低了可用容量。浮动储存石油(以及随着时间的推移油价进一步上涨的油价曲线)也消除了可用的产能,尽管是暂时的。遵守即将出台的监管举措引入了新的通配符;对于必要的压载水处理系统的潜在资本支出以及2020年可能的燃料价格上涨(当船用燃料中的硫含量受到限制)时,清除量(a / k / a报废)可能会增加。实际上,正如已经指出的那样,2018年十多年来船只报废的水平达到了最高水平。

预期的一个指标是远期运费协议(FFA)市场,来自航运和金融领域的交易商可以就未来日期的油轮租赁价格达成一致。根据经纪商Marex Spectron提供的市场数据,前景可以说是谨慎乐观而不是欣喜若狂。对于VLCC而言,每日完全成本核算的盈亏平衡(不包括燃料和港口成本)介于20,000美元/天至25,000美元/天之间。 11月底,VLCC与亚洲的现货交易显示时间等价为57,334美元/天,2019年结算价的“远期曲线”恢复到健康的32,893.12美元/天(Q1),20,401.45美元/天(Q2),24,281.64美元根据Marex Spectron的数据,每天(第3季度)和季节性强劲的37,601.45美元/天(第4季度)。截至12月底,在这次航行中现货价格现已降至每天不到46,000美元,前向曲线已经下降,Q2和Q3均低于每日盈亏平衡。

以VLCC的期间时间表形式出现的实物远期市场提供了类似的观点。目前,市场是健康的,但很难适应繁荣时期。经纪人CR Weber在11月底估计现代VLCC的一年期租约价值约为37,000美元/天,绝对高于每日成本收益率,但低于当时的现货水平。相比之下,在2015年油轮繁荣时期,一年期间的时间表达到了55,000美元/天的水平。

公司值得关注

(图片来源:Iain Cameron)

(图片来源:Iain Cameron)

很显然,油轮行业的“整合”趋势仍然存在。 2018年6月Euronav(纽约证券交易所代码:EURN)成长为拥有超过70艘船的庞然大物,主要是Suezmaxes和VLCC,此次交易是在与Gener8合并后完成的(Gener8与市场高位买入的船只相比,包括收购的船只通过与General Maritime的早期合并)。该公司的首席执行官帕迪·罗杰斯(Paddy Rodgers)强调了一种反周期的方法;在欧元区的第三季度电话会议中,他说:“......我们不要忘记,我们刚刚完成了Gener8的合并,这些船舶的价值为7500万美元,而那些ECO的购买价格为1.1亿美元。因此,让我们为股东寻求价值,保持谨慎,清醒头脑,不要追随牛群。“

另一家值得关注的公司是私人持有的Diamond S,该公司即将在纽约证券交易所上市,此前该公司已进入已上市公司Capital Products Partners(CPLP)的上市地位。这家名为Diamond S Shipping Inc的新公司将控制68艘船舶,其中52艘属于精炼产品贸易,在2018年末宣布的交易中,预计将于2019年第一季度完成。该结构有时被称为“逆转”合并“,谈到海事公司在向投资者筹集公共资金方面遇到的困难。正如CPLP公告中所解释的那样,新实体将有能力在随后的股票发行中获得投资者资金。如果产品油轮行业的前景看好,该实体在2019年的活动可能会扭转有限海运股权融资的趋势。

-95844)

-149579)

-149340)