美国造船厂获得 10 亿美元海上风电奖

美国海上风电市场为船员转移船 (CTV) 和服务运营船 (SOV) 的建造商提供了 10 亿美元的长期机会,这些船将支持风电场建设以及长期运营和维护。与许多部署在美国风电项目上的建筑船不同,CTV 和 SOV 必须符合琼斯法案,这意味着它们将由美国公司和人员建造、拥有和运营。

然而,尽管被视为某种程度上商品化的船舶,但需要清楚地了解每个细分市场的商业技术驱动因素。

这些是 Intelatus Global Partners 对全球 CTV 市场进行的新分析的结果。

CTV 和 SOV 机会

到 2024 年底,美国 Tier 1(专用)和 Tier 2 CTV(改装)船队将增至 23 艘船舶,船东有权再建造至少 12 艘船舶。

从长远来看,市场对60-130台CTV的运维相关潜在需求,以及风电场海上建设过程中的物流所需的额外CTV。 MARAD Title XI 贷款担保文件显示,美国 CTV 的定价约为每艘船 1200 万美元。因此,新建 CTV 建设的长期净资本需求为 440-11.4 亿美元。每艘船的建造周期至少为 12 个月(最多 15-20 个月),不包括设计和审批。大多数参与为美国市场建造 CTV 的船厂似乎每年能够生产一到四台 CTV。

相比之下,领先的东南亚船厂将以每艘船约 55-600 万美元的价格出售欧洲规格的 CTV,建造周期为 8-10 个月,每年生产 10 艘船。

我们注意到 SOV 细分市场的定价趋势与 CTV 细分市场类似。我们之前曾报道过美国建造的 SOV 与欧洲部署的 SOV 的价格差异,据报道目前在美国建造的三艘 1 级船舶每艘成本在 97 至 1.62 亿美元之间。与三艘《琼斯法案》船舶类似的时间为欧洲市场签订的 SOV 成本在 67-7500 万美元之间。

如果存在合适的条件,例如开发商或涡轮机原始设备制造商在相对较近的地理位置运行大量涡轮机,则一级 SOV 将用于涡轮机调试和运行与维护支持。主要从墨西哥湾石油和天然气部门重新部署的二级步行船也将不时用于涡轮机调试和一些维护工作。属于这一类别的船舶包括 Paul Candies 和 Hornbeck HOSSOV 300E MPSV 之一。

仍有可能增加额外的一级船舶,目前开发商已确定至少三艘船舶,预计资本支出为 450-5 亿美元。

为了证实本地建造船舶成本相对较高的主题,Dominion Energy 在其 2023 年第二季度财务报告中报告称,截至 6 月 30 日,美国建造的风力涡轮机安装船 (WTIV) Charybdis 的建造成本为 3.67 亿美元,到 2023 年交付,预计到 2024 年底或 2025 年初交付时将增至约 6.25 亿美元。从背景来看,与 Charybdis 同期在亚洲船厂签订的具有类似规格的 WTIV 成本约为 3.25 亿美元。延迟交付意味着该船(很可能)不会部署在Ørsted的Revolution Wind和Sunrise Wind项目上。

CTV 和 SOV 需求的驱动因素

那些在过去几个月里阅读有关美国海上风电的人将会经历过山车般的情绪,在乐观和悲观之间摇摆不定。

开发商报告称,由于通货膨胀因素、美国特定税收抵免和供应链挑战等综合因素,项目已变得无法融资。其中一些开发商已寻求重新谈判或取消合同,以在商定的日期按商定的价格向各州出售电力。因此,一些项目的竣工日期将推迟几个月甚至几年。

然而,海上风电的基本驱动力仍然良好。在联邦层面,本届政府将资源集中在海上风电的租赁和许可上,计划在2024年底前批准超过13吉瓦的项目容量,并通过《通货膨胀减少法》相关税收抵免提供融资支持。

在州一级,特别是东北部和大西洋中部地区,我们看到各州有明确的雄心,增加可再生能源的使用,减少进口碳氢化合物的数量,设定海上风电采购目标,并为开发商创造清晰的市场路线。

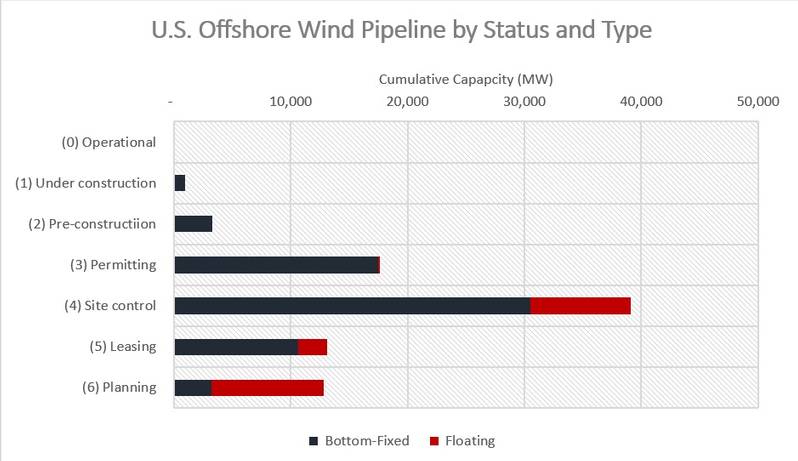

如图所示,我们的 87 GW 项目管道覆盖了位于大西洋沿岸联邦和州水域的 73 个风电场。太平洋和墨西哥湾沿岸以及五大湖。 42 MW 产能已投入运营,938 MW 目前正在进行海上建设,另有 3.3 GW 产能已通过最终投资决策障碍。

美国海上风电管道(来源:Intelatus Global Partners)

美国海上风电管道(来源:Intelatus Global Partners)

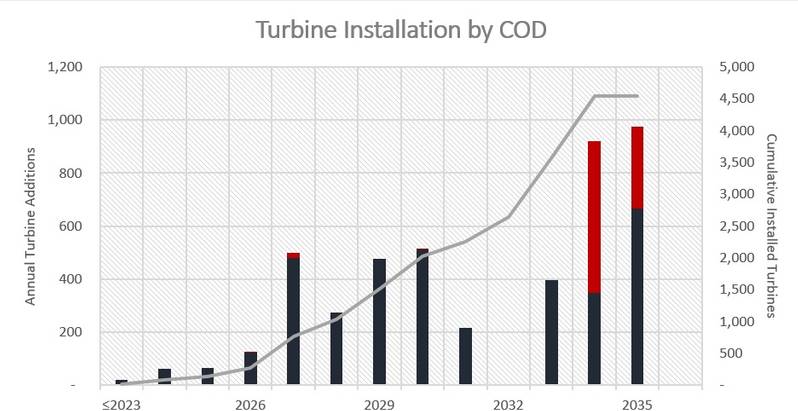

长期 CTV 活动的一个良好晴雨表是查看将安装的涡轮机数量,因为在其漫长的使用寿命期间,它们将需要不断的例行检查、维修和保养,技术人员将在 CTV 上运输和/或安置和 SOV。

根据目前的开发商计划,到 2035 年,该管道将在美国水域安装近 4,500 台涡轮机,预计将由三大西方 OEM 厂商:西门子、通用电气和维斯塔斯提供。

按 COD 预测的美国涡轮机安装量(来源:Intelatus Global Partners)

按 COD 预测的美国涡轮机安装量(来源:Intelatus Global Partners)

向其他市场寻求指导

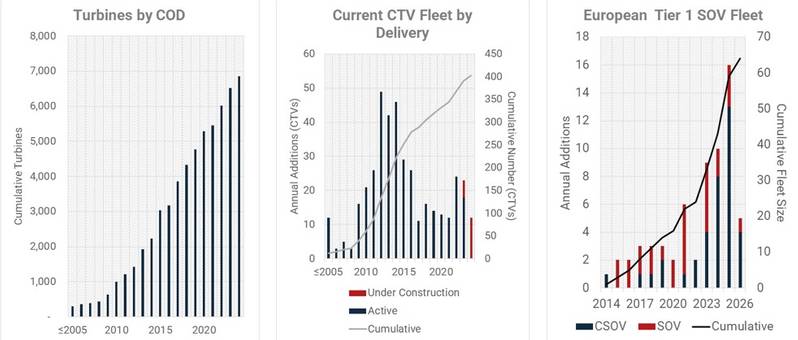

成熟且庞大的欧洲海上风电市场可以作为CTV和SOV市场空间发展的指南。

预计到 2024 年底,欧洲将安装近 7,000 台涡轮机。到 2024 年底,欧洲将有略多于 400 台的一级 CTV 投入运行,为现有风电场的长期运营和维护提供支持以及新风电场的建设和调试。与此同时,预计将有 43 个一级 SOV 为开发商和 OEM 服务,到 2026 年,这一数字将跃升至 64 个(尽管并非所有这些都已签订合同)。

欧洲 CTV 和 SOV 市场(来源:Intelatus Global Partners)

欧洲 CTV 和 SOV 市场(来源:Intelatus Global Partners)

一级技术趋势如何?

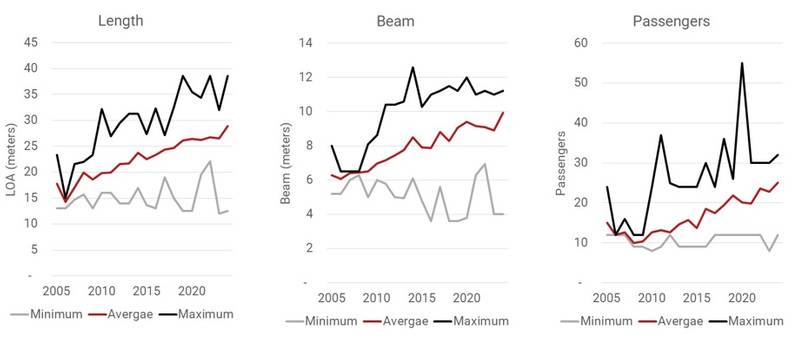

平均而言,CTV 变得更长、更宽,并且载客量也有所增加。

CTV 技术趋势(来源:Intelatus Global Partners)

CTV 技术趋势(来源:Intelatus Global Partners)

双体船仍然是主要的船体类型,但也有一些有趣的表面效应船、SWATH(小水线面双体船)、三体船、带有支腿的 CTV 和带有水翼的 CTV。

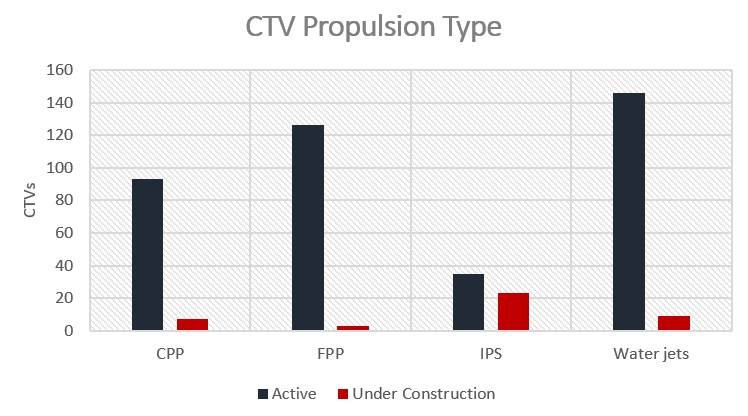

喷水推进器和双定距螺旋桨是现役船舶的领先解决方案,但沃尔沃遍达四轴 IPS 系统赢得了广泛青睐,在超过 50% 的新建船舶中得到应用。

CTV 推进类型(来源:Intelatus Global Partners)

CTV 推进类型(来源:Intelatus Global Partners)

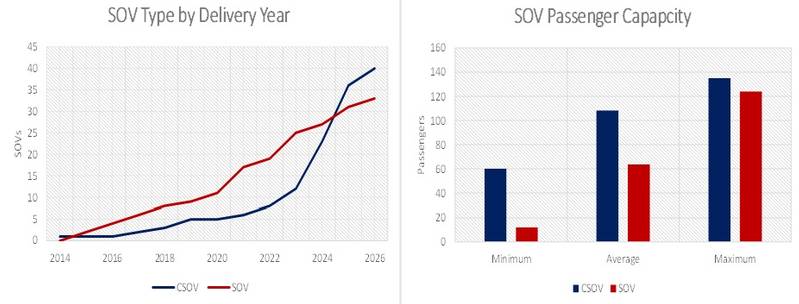

SOV 细分市场由更专注于长期运营和维护工作的船舶以及适合涡轮机调试项目的船舶组成,后者通常需要容纳更多的技术人员。如图表所示,长期合同 SOV 供应量以相当稳定的速度增长,而 SOV 细分市场目前正在经历显着的增长。该细分市场的一个担忧仍然是,SOV 是一种相对商品化的物品,相对容易包装并向投资者解释,从而加剧了投机和过度建设的风险。

SOV 技术趋势(来源:Intelatus Global Partners)

SOV 技术趋势(来源:Intelatus Global Partners)

SOV 领域的趋势是基于电池的柴油电力推进系统,其中发动机具有某种形式的燃料灵活性,以适应氢能源载体,例如甲醇和液态有机氢载体 (LOHC)。

未来依然光明

无论是在美国还是全球范围内,海上风电项目都在克服一些重大障碍,无论是供应链瓶颈、财政支持还是通胀压力。然而,欧洲、东亚和美国海上风电项目增长的基本面仍然强劲。此外,我们预计包括南美和澳大利亚在内的新市场进入者。

所有这些项目的一个共同主题是,它们在施工和运营期间都需要后勤支持。 CTV 和 SOV 仍然是这些活动的关键资产,而且还需要更多资产。

但为了避免许多先行者所面临的挑战,没有提前终止条款的低风险长期包机合同应始终被视为一种潜在选择。

-161697)

-161664)

-161467)